O que define as Stablecoins é muito evidente e está em seu nome: é a estabilidade que elas prometem diante dos inevitáveis e imprevisíveis altos e baixos do mercado cripto. As mais conhecidas (USDC, DAI e USDT) afirmam ter seu valor equiparado ao do dólar americano (USD). Porém, hoje em dia, uma Stablecoin virou notícia justamente porque deixou de ser tão estável: UST, a Stablecoin da rede Terra.

Por que as Stablecoins reagem de maneira diferente ao mercado? Por que algumas vezes são listadas com um valor de 0,997 USD ou 1.002 USD em exchanges? Por que o UST caiu tanto, mas o DAI não? Muitas dessas respostas são reveladas após um olhar mais profundo: vistas de perto, as stablecoins não são tão iguais entre si quanto parecem.

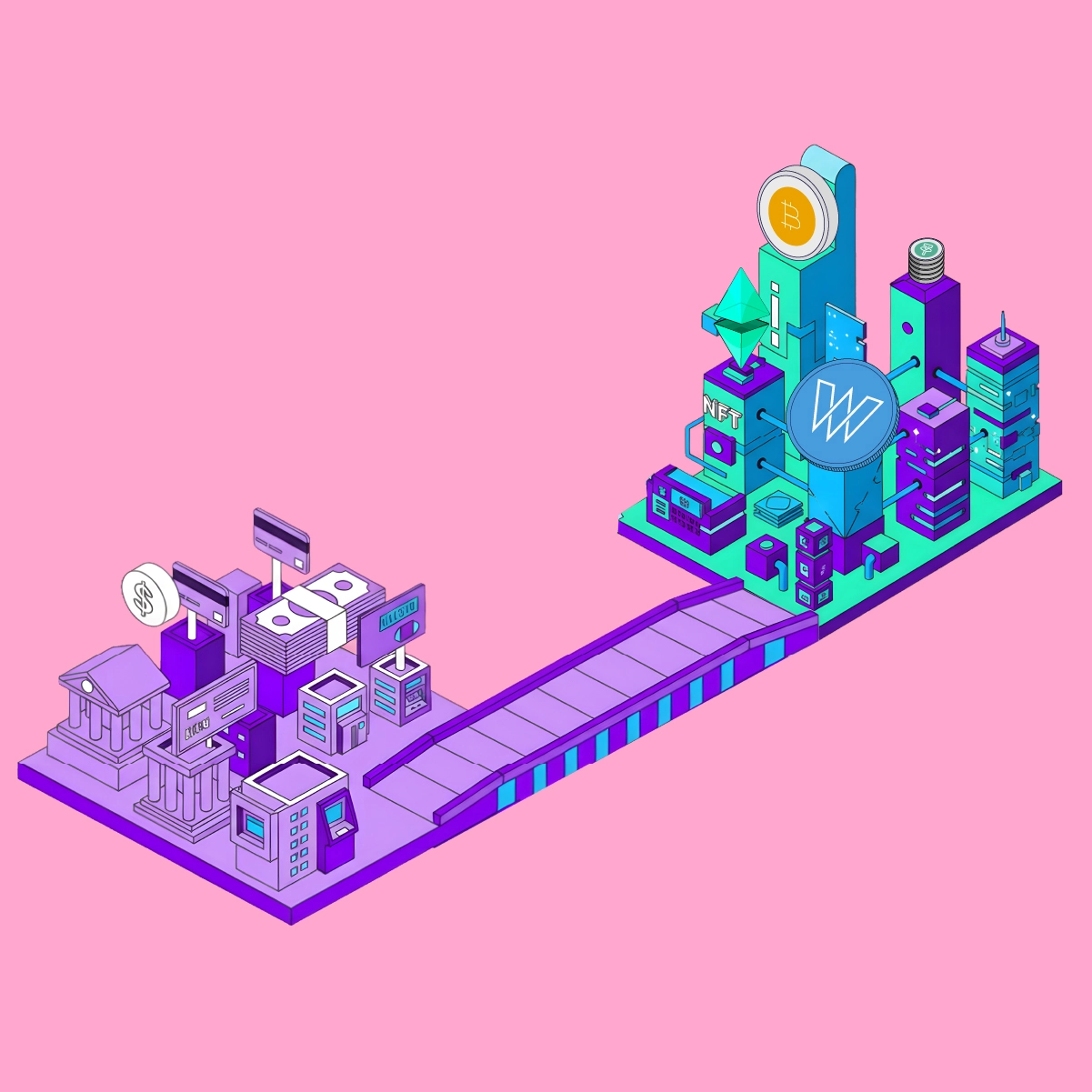

Os 4 modelos de Stablecoins

Stablecoins são uma classe particular de criptomoeda que combina seu preço com o de outro ativo, mas existem diferentes exemplos determinados pela maneira como cada stablecoin deve garantir essa estabilidade. Os quatro modelos existentes são: Garantia em moeda fiduciária, Garantia em criptomoeda, Garantia em outros ativos e as Algorítmicas. Colateral é um seguro ou garantia de pagamento, que neste caso funciona como um depósito de valor que assegura ou garante a estabilidade.

Colateralizada com dinheiro fiduciário (fiat)

Para começar, existem Stablecoins com garantia fiduciária, que é o caso mais popular. Elas são garantidas por reservas em euros ou dólares, então a paridade é muito simples: cada stablecoin com garantia em dólares, por exemplo, vale um dólar.

Neste tipo de Stablecoins assume-se que existem depósitos bancários equivalentes à moeda. É comum que os usuários enviem suas stablecoins para a entidade que gerencia o projeto, seja uma empresa ou uma organização descentralizada (DAO), que queima a criptomoeda (destrói ou tira de circulação) e envia para o banco do usuário o equivalente em dinheiro tradicional.

Alguns exemplos de Stablecoins com garantia fiduciária são Tether (USDT), USD Coin (USDC), Gemini Dollar (GUSD) ou True USD (TUSD). Conheça as principais Stablecoins do mercado!

Colateralizada com Cripto

São Stablecoins lastreadas em outros tipos de criptomoedas, com sistema de regulação que funciona on-chain (diretamente na rede de origem da criptomoeda estável) por meio de smart contracts (contratos inteligentes). Isso permite maior descentralização em projetos de stablecoin apoiadas por criptomoeda em relação às apoiadas por fiat, que exigem uma instituição central para gerenciar as contas.

Ao comprar esse tipo de criptomoeda estável, como a DAI, um valor correspondente em dólares será entregue em troca, mas em outra criptomoeda, por exemplo, Ether (ETH). Esse valor é segurado no contrato inteligente, que também permite que o ETH seja retirado novamente, entregando a quantidade necessária de DAI em troca.

Internamente, essas Stablecoins costumam gerenciar um excesso de garantias para reagir a uma queda acentuada no preço dos ativos com os quais estão assegurados.

Algorítmicas

Essas Stablecoins não usam dinheiro fiduciário, criptomoedas ou outros ativos para sustentar seu preço, ou seja, não são garantidas. Em vez disso, elas mantêm essa estabilidade usando algoritmos específicos e smart contracts que regulam o fornecimento para regularizar o preço.

Stablecoins com sistemas algorítmicos reduzem a quantidade de moeda quando o preço de mercado cai abaixo do ativo de referência, ou criam mais moeda quando o preço de mercado excede o do ativo de referência, por exemplo, o dólar.

Teoricamente, essas Stablecoins podem oferecer estabilidade no mais alto nível de descentralização e independência, pois são sistemas automatizados. O risco é que, como não há liquidez de backup, quedas no preço de uma criptomoeda estável algorítmica se traduzem em perda de valor. Foi o que aconteceu com a UST, a stablecoin da Terra.

Colateralizadas a outros ativos

Também existem criptomoedas estáveis que, em vez de serem lastreadas em moeda fiduciária, são garantidas por ativos de diferentes tipos, como por exemplo: metais preciosos. De fato, o caso mais comum é o de Stablecoins colateralizadas em ouro (Tether Gold-XAUT ou Digix Gold-DGX), mas também há casos de criptomoedas estáveis colateralizadas em outros metais preciosos (Tiberius Coin-TCX), no mercado imobiliário (SwissRealCoin-SRC) ou em petróleo.

Nesse caso, como a garantia vem através ativos físicos que têm um valor variável que geralmente aumenta com o tempo (como imóveis, ouro ou combustível), essas Stablecoins parecem oferecer um incentivo melhor. No entanto, mesmo que uma criptomoeda estável continue representando uma quantidade estável de ouro (1 onça, por exemplo), pode acontecer que esses ativos se depreciem, perdendo valor relativo em dólares.

Mesmo em casos como o Paxos Gold (PAXG), um holder, com Stablecoins suficientes para representar um todo, pode retirar uma barra de ouro física.

O conteúdo deste artigo tem apenas fins informativos e/ou educacionais. Não constitui aconselhamento financeiro, legal, fiscal ou de investimento, e não deve ser interpretado como uma recomendação para tomar qualquer ação específica.

Antes de tomar decisões financeiras, de investimento ou comerciais, é recomendável consultar um assessor ou profissional qualificado na área correspondente.Os ativos digitais podem apresentar alta volatilidade em suas cotações. A Ripio não oferece garantias ou representa a viabilidade ou adequação desses ativos como uma opção de investimento.